Vartojimo krepšelis ir jo dalys, skiriamos skirtingoms vartojimo prekių grupėms (būsto išlaidoms, maistui, švietimui, pramogoms ir t. t.), yra lėtai besikeičiantis reiškinys. Būtiniausios vartojimo prekės (būsto išlaidos, maistas ir gėrimai) Lietuvoje visada sudarė ir sudaro didesnę nei kitose Europos šalyse vartojimo krepšelio dalį (58 %), bet kasmet ši dalis mažėja. Palyginti: Latvijoje šios išlaidos sudaro 52 proc. visų šeimos išlaidų, Estijoje – 45 proc., o bendras ES vidurkis siekia apie 36–37 proc.

Analizuojant vidutines šeimų išlaidas, labai lengva ir patogu lyginti skirtingas šalis, tačiau tokia analizė paslepia ir daug kitų svarbių aspektų. Spartus vidutinių pajamų augimas paskutinius kelerius metus yra pagrindinis veiksnys, lemiantis gerėjančius Lietuvos šeimų finansinius rodiklius. Tuo pat metu tam tikri ryškūs skirtumai tarp skirtingų socialinių grupių beveik nesikeičia.

Europos Centrinio Banko ir Lietuvos banko vykdomo jungtinio tyrimo (angl. Household Finance and Consumption Survey) duomenys bei papildomai skelbiama Lietuvos statistikos departamento informacija atskleidžia šalių skirtumus pagal tai, kokia šeimų dalis jaučiasi finansiškai saugiai ir kiekvieną mėnesį išleidžia mažiau nei gaunamos pajamos, taip pasilikdama galimybę sutaupyti.

Didžiausia dalis teigiamai savo finansus vertinančių šeimų yra Liuksemburge, Belgijoje, Vokietijoje, mažiausia – Graikijoje, Kroatijoje ir Latvijoje. Lietuvoje teigiamai savo pajamų ir išlaidų balansą vertina kas antras namų ūkis (paprastai išleidžia mažiau, nei uždirba). Paskutiniu metu matomas situacijos Lietuvoje pagerėjimas yra nulemtas fakto, kad dėl dalies uždarytų verslų buvo apribotos gyventojų vartojimo galimybės, o vidutinis darbo užmokestis tuo metu augo. Tačiau toks statistinis efektas nelemia jokių esminių sisteminių pokyčių mažinant skirtumus tarp socialinių ekonominių grupių šalyje.

Norint suprasti, kokia šalyje skirtingų šeimų finansinė situacija, svarbu įvertinti ir kitus aspektus. Vienas jų – būsto turėjimas, t. y. faktas, ar namų ūkis yra būsto savininkas (ėmęs būsto paskolą arba jį įsigijęs be paskolos), ar nuomininkas. Tai gana daug lemia ir jo galimybes vartoti. Būstą besinuomojantis ar paskolą paėmęs namų ūkis kiekvieną mėnesį dalį pajamų turi skirti atitinkamam nuomos ar paskolos mokesčiui.

Anot Lietuvos banko rengiamos Paskolų turinčių namų ūkių finansinės būklės apžvalgos, būsto paskolai išmokėti išleidžiama apie 18–20 proc. mėnesio pajamų. Nuosavą būstą turintis namų ūkis gali šiek tiek laisviau paskirstyti savo biudžetą skirtingoms išlaidų grupėms.

Kita vertus, paskolas paėmusios šeimos neretai priklauso ir didesnes pajamas gaunančių šeimų grupei. Tai nulemia ir faktas, kad norint gauti pakankamo dydžio būsto paskolą reikia atitikti Atsakingojo skolinimosi nuostatų reikalavimus, o jais atsižvelgiama į šeimos gaunamas pajamas ir jų santykį su norimu paskolos dydžiu.

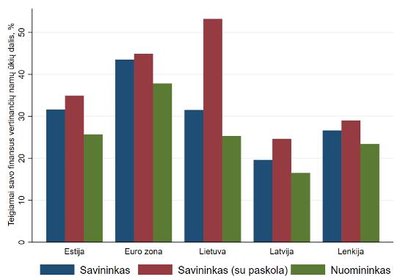

Vertinant jau minėto Europos Centrinio Banko ir Lietuvos banko vykdomo tyrimo duomenis (žr. 1 pav.) matyti, kad euro zonos mastu teigiamai savo pajamų ir išlaidų balansą vertinančių šeimų būsto savininkių dalis didesnė, palyginti su būstą besinuomojančiomis šeimomis. Tačiau vertinant Lietuvos duomenis ir lyginant juos su kaimyninėmis šalimis matyti, kad kur kas geriau išlaidų ir pajamų balansą vertina būsto paskolą mokančios šeimos (per 50 %). Tarp nuosavą būstą turinčių ar jį besinuomojančių šeimų teigiamai savo finansinę situaciją vertinančių yra 30 ir mažiau procentų.

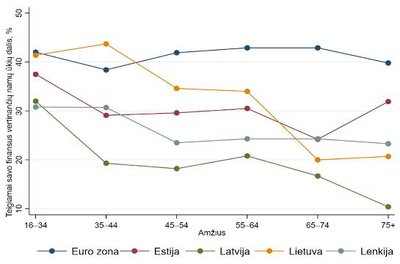

Dar vienas svarbus aspektas – teigiamai savo pajamų ir išlaidų santykį vertinančių namų ūkių pasiskirstymas pagal amžių (žr. 2 pav.). Namų ūkių finansų ir vartojimo tyrimo duomenys rodo, kad visos euro zonos mastu teigiamai savo šeimos finansus vertinančių namų ūkių yra apie 40 proc. ir šis santykis nepriklauso nuo amžiaus.

Vertinant Lietuvos bei kaimyninių šalių (Estijos, Latvijos, Lenkijos) duomenis matyti, kad teigiamai savo pajamų ir išlaidų balansą vertinančių šeimų dalis mažesnė tarp vyresnių amžiaus grupių. Lietuvoje gerai tokį balansą vertina apie 40–45 proc. šeimų, priklausančių 16–45 metų amžiaus grupėms. Tokia 45–65 metų amžiaus grupėms priklausančių šeimų dalis siekia apie 35 proc., o vyriausiųjų grupė (nuo 65 metų) sudaro tik apie 20 proc.

Tokius skirtumus nulemia ir su amžiumi besikeičiantis vartojimo krepšelis, ir pajamų kaitos tendencijos šalyse. Iš vertinimo tiek pagal amžiaus grupes, tiek pagal būsto nuosavybę matyti, kaip svarbu apie pajamų bei išlaidų progresyvumą spręsti ne tik iš šalių tarpusavio lyginimo, bet ir iš besikeičiančios socialinės ekonominės padėties šalyje. Tai parodo, kurios pagal amžių ar būsto nuosavybę vertinamos grupės turi geresnes ar prastesnes vartojimo galimybes, dažniau susiduria su finansinėmis problemomis.

Taip pat leidžia geriau suprasti, kaip ir tarp kokių grupių pasiskirsto pajamos ir iš jų išplaukiančios vartojimo galimybės. Nesunku susieti, kad dažnesnės finansinės problemos vyriausiųjų grupėse yra glaudžiai susijusios su kur kas kuklesnėmis pajamomis, kurių didžiąją dalį sudaro pensijos ir kurios reikšmingai atsilieka nuo vidutinio darbo užmokesčio. Toks vartojimo galimybių disbalansas šalyje sukelia papildomą trintį.

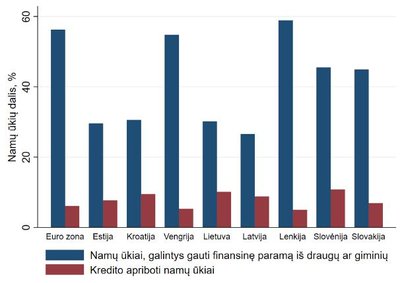

Matant, kokia dalis namų ūkių nesijaučia finansiškai saugiai, svarbu įvertinti ir galimus pagrindinius finansavimo šaltinius – kaip išlaidos galėtų būti kompensuojamos. Viena iš dažniausiai analizuojamų alternatyvų – papildomas skolinimasis. Neretai namų ūkis gali turėti ribotas skolinimosi galimybes, taigi svarbu įvertinti, kiek tokių namų ūkių yra šalyje. (Namų ūkio skolinimo galimybės laikomas ribotomis, jei jis susiduria su bent viena iš trijų sąlygų: 1) kreipėsi dėl paskolos per paskutinius 3 metus, tačiau kreipimasis buvo atmestas; 2) kreipėsi dėl paskolos, tačiau gavo mažesnę sumą, nei buvo prašyta; 3) norėjo, bet neprašė paskolos dėl anksčiau gauto kredito apribojimo.)

Iš 3 pav. matyti, kad euro zonoje tokių namų ūkių yra apie 6 proc., tačiau tokiose šalyse kaip Kroatija, Latvija, Lietuva ar Slovėnija jų dalis jau sudaro 9–11 proc. Kita neretai naudojama išlaidų finansavimo alternatyva – draugų ar giminių finansinė pagalba. Euro zonos šalyse apie 55–60 proc. namų ūkių mano, kad ištikus finansiniams sunkumams sulauktų finansinės pagalbos. Tačiau toks bendruomeniškumo jausmas sumažėja Baltijos šalyse: Estijoje, Latvijoje ir Lietuvoje tik apie 25–30 proc. šeimų mano, kad galėtų tikėtis finansinės pagalbos iš draugų ar giminių. Tokie rezultatai rodytų gana skirtingą namų ūkių elgseną ir skatina analizuoti ir kitas galimas finansavimo alternatyvas (žr. 4 pav.).

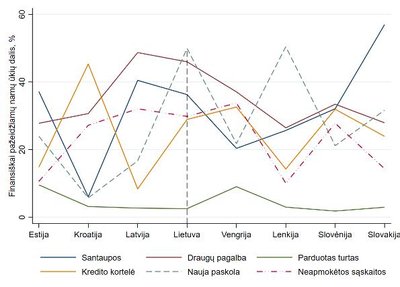

Vertinant tik finansiškai pažeidžiamų namų ūkių (tų, kurių įprastos mėnesio išlaidos viršija pajamas) duomenis, galima pamatyti, kokios alternatyvos naudojamos Lietuvoje ir kitose Rytų Europos šalyse, siekiant kompensuoti didesnes išlaidas, ir kaip skirtingai jos yra naudojamos. Išlaidoms viršijant pajamas, santaupos tampa populiariausiu pasirinkimu Estijoje ir Slovakijoje. Kredito kortelė bei jos suteikiamas limitas yra pirmasis finansinės pagalbos šaltinis Kroatijoje, nauja vartojimo paskola – Lietuvoje ir Lenkijoje, draugų pagalba – Latvijoje bei Vengrijoje.

Taip pat matyti, kad nepopuliariausia alternatyva visose šalyse yra turimo turto pardavimas. Įdomu, kad apie 25–30 proc. namų ūkių Kroatijoje, Latvijoje, Lietuvoje, Vengrijoje ir Slovėnijoje nurodo, jog susidūrę su finansiniais sunkumais dalį sąskaitų paliktų neapmokėtas.

Vertinant tik Lietuvos duomenis matyti, kad beveik 50 proc. šeimų, susidūrusios su situacija, kai patiriamos išlaidos viršija gaunamas pajamas, yra linkusios papildomai skolintis arba tikėtis draugų finansinės pagalbos. Apie 30–40 proc. namų ūkių rinktųsi naudoti turimas santaupas, kredito korteles ar tiesiog neapmokėti dalies gaunamų sąskaitų.

Apskritai matyti, kad finansiškai saugiai besijaučiančių šeimų – tiek besinuomojančių būstą, tiek jo savininkų –pasiskirstymas Europoje gana tolygus. Tolygus pasiskirstymas matyti ir analizuojant duomenis pagal amžių. Situacija gerokai pasikeičia, kai analizuojama tik Lietuva ar Baltijos šalys. Tuomet susiduriama su pasiskirstymo netolygumais, kurie lemia, kad būsto paskolą turintys savininkai bei jaunos šeimos savo finansinę būklę vertina kur kas geriau nei būstą besinuomojantys ar vyresnio (ir pensinio) amžiaus šalies gyventojai.

Tokie socialiniai skirtumai šalyje rodo, kad dabartinė socialinė sistema, ypač kalbant apie senatvės pensijas, nėra pasirengusi užtikrinti stabilesnę finansinę situaciją didesnei visuomenės daliai – kitaip nei didžiosiose Europos šalyse (Vokietijoje, Nyderlanduose, Prancūzijoje). Gerokai prastesnis finansinių galimybių vertinimas neatsiejamas nuo fakto, kad didžiąją vyriausių amžiaus grupių pajamų dalį sudaro pensijos ar kitos socialinės išmokos.

Rezultatai rodo, koks pensijų ar kitų socialinių išmokų lygis ir užtikrinimas nėra pakankamas siekiant išvengti didelių socialinių ekonominių skirtumų šalyje (žr. 2 pav.). Tačiau akivaizdesni socialinės sistemos pakeitimai neįsivaizduojami be didesnio valdžios sektoriaus pajamų surinkimo ir perskirstymo, bet pagal jo, jau ne kartą viešai diskutuoto, santykį su BVP Lietuva ir taip atsilieka nuo daugelio Europos šalių.