Nepakanka nusipirkti dviejų akcijų ar dviejų įmonių obligacijų norint diversifikuoti savo investicijų portfelį. Apskritai jau seniai praėjo tie laikai, kai buvo galima rinktis tik tarp akcijų ar obligacijų. Per paskutiniuosius dešimtmečius finansų pasaulyje buvo pristatyta daug modernių produktų nuo indeksinių fondų iki įvairių išvestinių finansinių instrumentų, tokių kaip ateities orų sandoriai. Finansų technologijų naujovėms priklauso ir tarpusavio skolinimo platformos, kurios skatina dalijimosi ekonomiką ir suteikia vieniems žmonėms skolintis be bankų pagalbos, o kitiems žmonėms investuoti savo pinigus ir gauti grąžą, kuri anksčiau priklausė tik bankams.

„Investavimas per tarpusavio skolinimą platformą laikomas vis dar alternatyviu investavimo būdu, tačiau jis sparčiai populiarėja šalia obligacijų, akcijų, akcijų fondų ir kitų vidutinės rizikos investicijų, nes leidžia pasirinkti ir užfiksuoti gautiną grąžą, o didesnio saugumo suteikia neribotos diversifikacijos galimybės bei įvairios paskolų užtikrinimo priemonės", – pasakojo Audrius Žiugžda, tarpusavio skolinimo platformos „Savy" direktorius.

Pasak A. Žiugždos, įdarbinant pinigus per tarpusavio skolinimo platformą, diversifikacija įgauna visai kitą prasmę, nes tai nieko nekainuoja priešingai nei investuojant į akcijas ar fondus, kai kiekvieną kartą tenka susimokėti tarpininkavimo mokesčius.

Investicinio portfelio formavimo principai

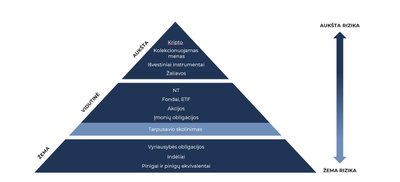

Formuojant investicijų portfelį rekomenduojama remtis investavimo piramide, kurioje visos investicijos išdėstytos nuo mažiausios rizikos iki aukščiausios (1 lentelė). Piramidės pamatus (apie 20 proc.) turėtų sudaryti mažesnės rizikos investicijos, pagrindą (apie 70 proc.) – vidutinės rizikos, o viršūnę (dar apie 10 proc.) – itin rizikingos investicijos. Žinoma, kuo investuotojas turi didesnį biudžetą investicijoms, daugiau finansinių žinių ir laiko iki pensinio amžiaus, tuo didesnę dalį jo portfelyje gali sudaryti rizikingos investicijos. „Savy" platformoje galima rinktis net trijų rūšių investicijas – verslo paskolas bei vartojimo paskolas su ir be nekilnojamojo turto įkeitimo. Jos skirasi savo grąža, rizika, užtikrinimo priemonėmis, o taip pat turi dideles vidines diversifikacijos galimybes.

Pasak A. Žiugždos, būsto paskolos privatiems asmenims su nekilnojamojo turto (NT) įkeitimu yra mažiausios rizikos investicijos. Vidutinė metinė grąža investuojant į tokias paskolas yra 8,3 %, tačiau šios paskolos yra pilnai užtikrinamos įkeistu nekilnojamuoju turtu.

„Nekilnojamojo turto įkeitimas yra įprasta praktika teikiant didesnes paskolas verslui, tačiau verslo paskolos laikomos rizikingesnėmis dėl labai paprastos priežasties – įmonei bankrutuoti yra kur kas paprasčiau nei fiziniam asmeniui, o net jei taip ir nutiktų, iš fizinio asmens yra kur kas didesnė tikimybė išieškoti skolas, kuo rūpinamės mes, turėdami visas teisines galimybes parduoti įkeistą turtą", – sakė A. Žiugžda.

Pasak „Savy" direktoriaus, investuojant į šias paskolas rekomenduojama atkreipti dėmesį ne tik į paskolos metines palūkanas, bet ir į paskolos bei įkeisto turto santykį (LTV). Didžiausias galimas paskolos ir įkeisto turto vertės santykis – 85 %, tad kuo LTV mažesnis, tuo investicija – saugesnė.

Didžiausias dėmesys – vidutinės rizikos investicijoms

Iš vidutinės rizikos investicijų vartojimo ir verslo paskolos pasižymi didžiausiu stabilumu ir neturi akcijoms ar jų fondams būdingo svyravimo. Remiantis šių metų III ketvirčio „Savy" duomenimis, vidutinė metinė vartojimo paskolų grąža yra 18,8 proc., o verslo paskolų – 13 proc. Žinoma, grąža, o kartui ir rizika priklauso nuo paskolos reitingo, kuris žymimas skirtingomis raidėmis nuo A iki E, kai A reitingas reiškia mažiausią riziką, o E reitingas – didžiausią. Investuojant konservatyviai galima rinktis tik A ir B reitingo paskolas, bet jei planuojate investuoti bent 10 metų, galite drąsiai rinktis ir C ar dar didesnės rizikos reitingo paskolas. „Savy" platformoje mažiausia galima investuojama suma yra 10 Eur, o remiantis investuotojų analize, vidutinė į vieną paskolą investuojama suma yra 54 Eur. Tiesa, daugiausiai į vieną vartojimo ar verslo paskolą leidžiama investuoti 500 Eur siekiant apsaugoti investuotojus nuo rizikos ir skatinant paskirstyti investicijas į kuo didesnį skaičių paskolų.

Kaip suvaldyti apetitą rizikingoms investicijoms?

Rizikingoms investicijoms savo portfelyje rekomenduojama skirti vos 10 proc., tačiau, kaip taisyklė, tokios investicijos labiausiai ir vilioja, nes kažkur giliai visi tikime ar bent jau norime tikėti, kad mums pasiseks.

„Investavimas į itin rizikingomis investicijomis laikomas kriptovaliutas arba išvestinius instrumentus savo prigimtimi labiau primena loteriją, o ne investavimą, nes šiai turto klasei negalioja jokios taisyklės. Žaidžiant su tokiomis investicijomis patartina investuoti tiek, kiek būtų negaila prarasti", – teigė A. Žiugžda.

Pasak A. Žiugždos, investuojant į paskolas per tarpusavio skolinimo platformą patogu dar ir tai, kad investavimą galima pasitelkti automatinį investavimą. Šis įrankis leidžia iš anksto nustatyti kokią sumą pinigų ir į kokias paskolas investuoti, kad sprendimus darytumėte remiantis iš anksto apgalvota strategija, o ne vadovaujantis emocijomis. Patogu tai, kad galima susikurti keletą automatinio investavimo profilių vartojimo ir verslo paskoloms, o taip pat ir skirtingiems reitingams, kad jūsų investicijų portfelis būtų kuo labiau diversifikuotas ir subalansuotas.